Pourquoi le 31 décembre est une date clé

Le calendrier fiscal français fait du 31 décembre une date charnière pour toute stratégie patrimoniale. Cette échéance détermine l’année de référence pour le calcul des abattements et influence la composition du patrimoine taxable au 1er janvier suivant. Pour l’Impôt sur la Fortune Immobilière, cette date revêt une importance particulière : une donation réalisée avant le 31 décembre fait immédiatement sortir les biens concernés de l’assiette taxable du donateur dès le début de l’année suivante. Cette mécanique permet aux contribuables assujettis à l’IFI de réduire leur patrimoine imposable de manière instantanée.

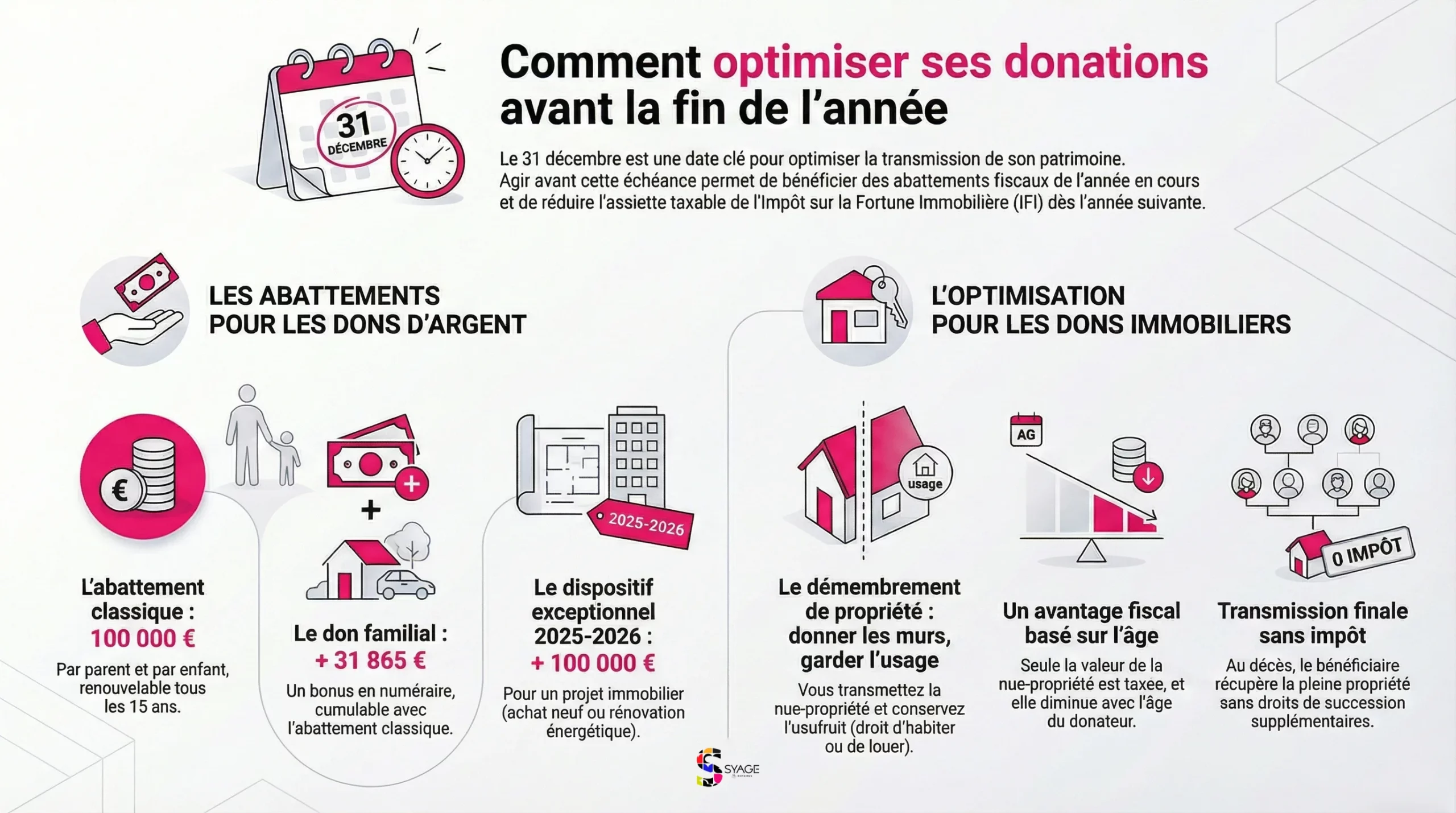

Au-delà de l’aspect IFI, le respect du calendrier annuel permet d’optimiser l’utilisation des abattements successifs. Chaque année représente une nouvelle opportunité de transmettre jusqu’à 100 000 euros par parent et par enfant sans taxation, dans la limite du rappel fiscal de quinze ans. Anticiper ces donations avant la fin de l’année permet de maximiser l’effet de levier du temps et de profiter pleinement des dispositifs légaux.

Les abattements cumulables : comprendre le système

L'abattement classique de 100 000 euros

Le système fiscal offre un cadre généreux avec l’abattement parent-enfant de 100 000 euros par donateur et par bénéficiaire, renouvelable tous les quinze ans. Concrètement, chaque parent peut transmettre cette somme à chacun de ses enfants sans qu’aucun droit de donation ne soit exigible. Pour un couple avec deux enfants, cela représente une capacité de transmission de 400 000 euros tous les quinze ans, entièrement exonérée. Les grands-parents bénéficient d’un abattement de 31 865 euros par petit-enfant, également renouvelable tous les quinze ans, permettant d’organiser une transmission sur trois générations.

Le don familial de somme d'argent : le bonus de 31 865 euros

Parallèlement aux abattements classiques existe le don familial de somme d’argent qui permet de transmettre jusqu’à 31 865 euros en numéraire, tous les quinze ans, en totale exonération. L’avantage majeur réside dans sa cumulabilité totale avec les abattements de droit commun. Ainsi, chaque parent peut donner à chaque enfant 131 865 euros en une seule fois (100 000 euros d’abattement classique plus 31 865 euros de don familial) sans déclencher la moindre taxation. Les conditions d’éligibilité sont souples : le donateur doit avoir moins de 80 ans et le bénéficiaire être majeur. La déclaration doit intervenir dans le mois suivant la transmission.

Dispositif exceptionnel 2025-2026 : jusqu'à 100 000 euros supplémentaires

Entre le 15 février 2025 et le 31 décembre 2026, un dispositif temporaire permet une exonération exceptionnelle de 100 000 euros par donateur pour les dons d’argent destinés à l’acquisition d’un logement neuf ou à des travaux de rénovation énergétique. Ce mécanisme se cumule intégralement avec tous les autres abattements. Un enfant peut donc théoriquement recevoir jusqu’à 231 865 euros par parent en franchise totale d’impôt (100 000 + 31 865 + 100 000), soit 463 730 euros d’un couple, voire plus avec l’aide des grands-parents.

Le donataire dispose de six mois pour affecter les fonds à leur destination. Le logement acquis doit servir de résidence principale pendant cinq ans, et les travaux de rénovation doivent être éligibles à MaPrimeRénov’. Le non-respect entraîne la remise en cause de l’exonération avec intérêts de retard.

Le démembrement de propriété : l'optimisation avancée

Au-delà des transmissions en numéraire, le démembrement de propriété constitue l’outil d’optimisation par excellence pour les donations immobilières. Cette technique permet de scinder la propriété d’un bien entre l’usufruit (droit d’usage et de percevoir les revenus) et la nue-propriété (droit de disposer du bien). En donnant la nue-propriété tout en conservant l’usufruit, le donateur continue de profiter de son bien tout en transmettant sa valeur patrimoniale avec un avantage fiscal considérable.

L’intérêt fiscal réside dans le mode de calcul : seule la valeur de la nue-propriété est taxée, cette valeur étant déterminée par un barème fiscal dépendant de l’âge du donateur. Plus le donateur est jeune, plus la valeur de l’usufruit conservé est élevée, et donc plus la valeur de la nue-propriété transmise est faible. Par exemple, pour un donateur de 55 ans donnant un bien de 200 000 euros, la nue-propriété est valorisée à 50% soit 100 000 euros. Avec l’abattement de 100 000 euros, la transmission s’effectue sans aucun droit. À son décès, l’usufruit s’éteint naturellement et le nu-propriétaire récupère la pleine propriété sans droits de succession supplémentaires.

Stratégies d'optimisation et points de vigilance

L’optimisation patrimoniale repose sur une approche méthodique commençant par un audit précis de la situation. L’inventaire du patrimoine permet d’identifier les actifs les plus pertinents à transmettre, tandis que l’évaluation des abattements déjà consommés au cours des quinze dernières années maximise l’utilisation des capacités disponibles.

La multiplication des bénéficiaires constitue un levier puissant : intégrer les petits-enfants démultiplie les abattements et permet une transmission transgénérationnelle optimisée.

La conservation des justificatifs (actes notariés, déclarations fiscales, preuves de versement) est par ailleurs capitale sur le long terme. Ces documents seront nécessaires lors de la succession pour calculer les droits et vérifier l’utilisation des abattements. Le rappel fiscal de quinze ans impose de les conserver au minimum pendant cette durée, mais il est préférable de les archiver définitivement.