Dans notre mission de conseil, nous sommes souvent consultés par des clients ayant l’optique d’une transmission de leur patrimoine visant à la fois à soutenir un organisme d’intérêt général mais également un héritier non réservataire.

Pour cela, plusieurs solutions peuvent être proposées, dépendant des volontés du disposant, et également du moment choisi pour que cette transmission s’opère, de son vivant ou à son décès :

Du vivant du disposant : donation d’usufruit temporaire de l’immeuble au profit d’une fondation.

Lorsqu’il est question d’un immeuble de rapport, et que le disposant n’a pas besoin des revenus y afférents, il peut être proposé de faire donation de l’usufruit temporaire de cet immeuble au profit d’une fondation. Cette stratégie aura l’avantage :

- de faire bénéficier ladite fondation d’un usufruit pour une durée déterminée, et des revenus que procure le bien

- d’alléger la fiscalité du disposant pendant la durée de la donation (tant au regard de l’impôt sur la fortune immobilière que de l’impôt sur le revenu),

- tout en conservant à terme la propriété de l’immeuble et se réservant la possibilité de transmettre ce bien au proche de son choix;

En outre, en cas de décès pendant la durée de l’usufruit, ne sera transmis dans la succession que la nue-propriété du bien, déduction faite d’un abattement de 23% par période de 10 ans restant à courir, valeur forfaitaire de l’usufruit à durée fixe. (article 669 du CGI)

Cette donation doit néanmoins respecter quelques conditions afin de ne pas tomber dans l’écueil de l’abus de droit :

- Être sous forme notariée

- Être consentie pour une durée de 3 à 30 ans

- Porter sur des actifs contribuant à la réalisation de l’objet de l’organisation bénéficiaire

- Préserver les droits de l’usufruitier (fondation) qui doit pouvoir agir comme tel et ne subir aucune contrainte dans l’exercice de ses droits.

A noter qu’il sera malheureusement impossible de cumuler cette optimisation fiscale (diminution de la base taxable IFI et de l’impôt sur le revenu au titre des revenus fonciers) avec une réduction d’impôt au titre de l’article 200 du CGI (réduction fiscale de 75 % sur l’impôt sur le revenu).

Libéralité au décès : légataire avec charge

L’idée ici est de prévoir par testament authentique ou olographe d’instituer la fondation légataire universel à charge de délivrer à l’héritier une partie du legs nets de frais et droits.

En l’absence d’héritier réservataire pourvu de la saisine successorale, la désignation d’un légataire universel est indispensable, permettant la totale appréhension du patrimoine, la prise en charge du passif et garantit la bonne délivrance des legs particuliers. A défaut, le règlement de la succession nécessitera une recherche d’héritier par un généalogiste et la renonciation des présomptifs héritiers.

Cette désignation de légataire universel à charge de délivrer un legs particulier net de frais et droits est intéressante car elle offre la possibilité de réduire le montant des droits de mutation, tout en soutenant une œuvre caritative.

Ainsi, l’héritier recevra le legs particulier sans payer les droits de succession qu’il aurai dû acquitter lors de la succession, puisqu’en instituant la fondation légataire universel, le paiement des droits sera assuré par ladite fondation dès lors que cette charge aura clairement été indiquée.

Il conviendra toutefois de veiller à ce que la fondation ne devienne pas simplement un bouclier fiscal, et que cette dernière reçoive effectivement des fonds pour financer ses missions sociales. Il convient donc après paiement des droits que le montage soit équilibré et ne soit pas remis en cause par l’administration fiscale.

Exemple :

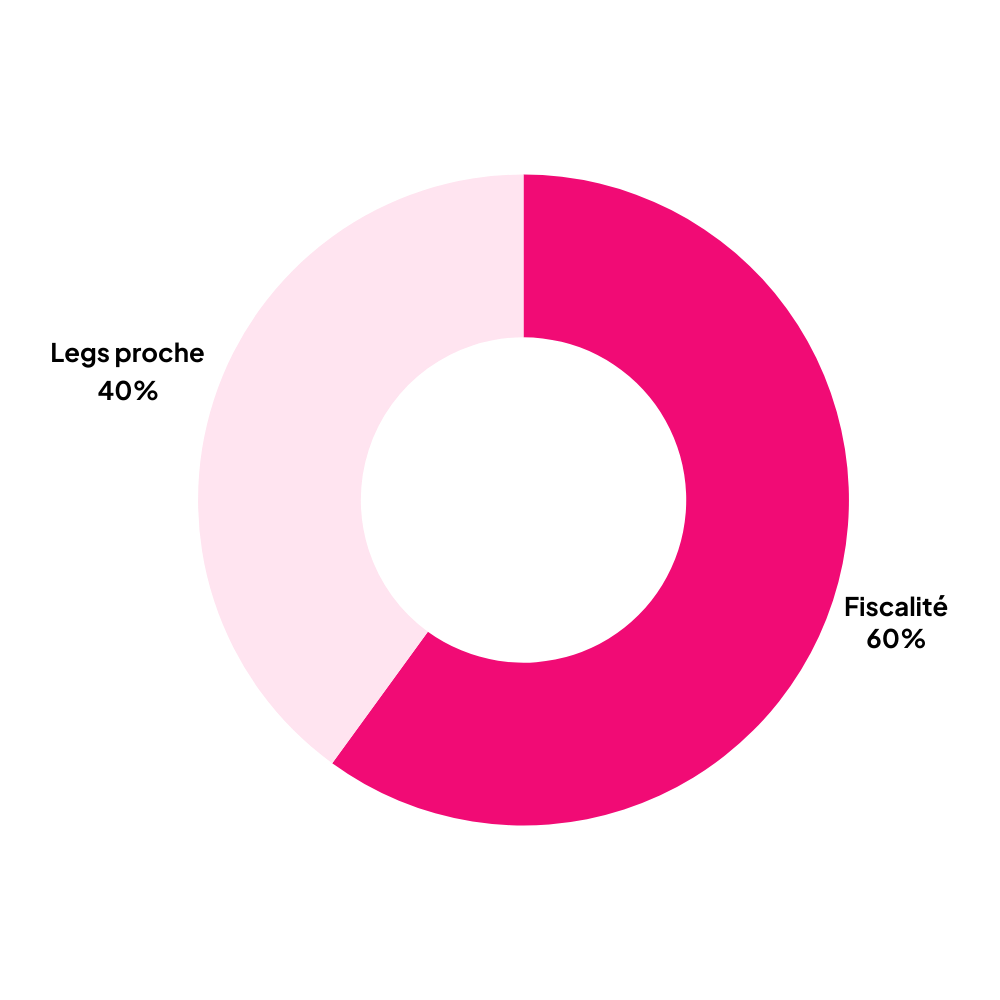

1/ Legs d’un bien à un proche au 4ème degré ou plus d’une valeur de 1.000.000 euro :

Fiscalité applicable : 60% soit 600 000 euros de droits de succession.

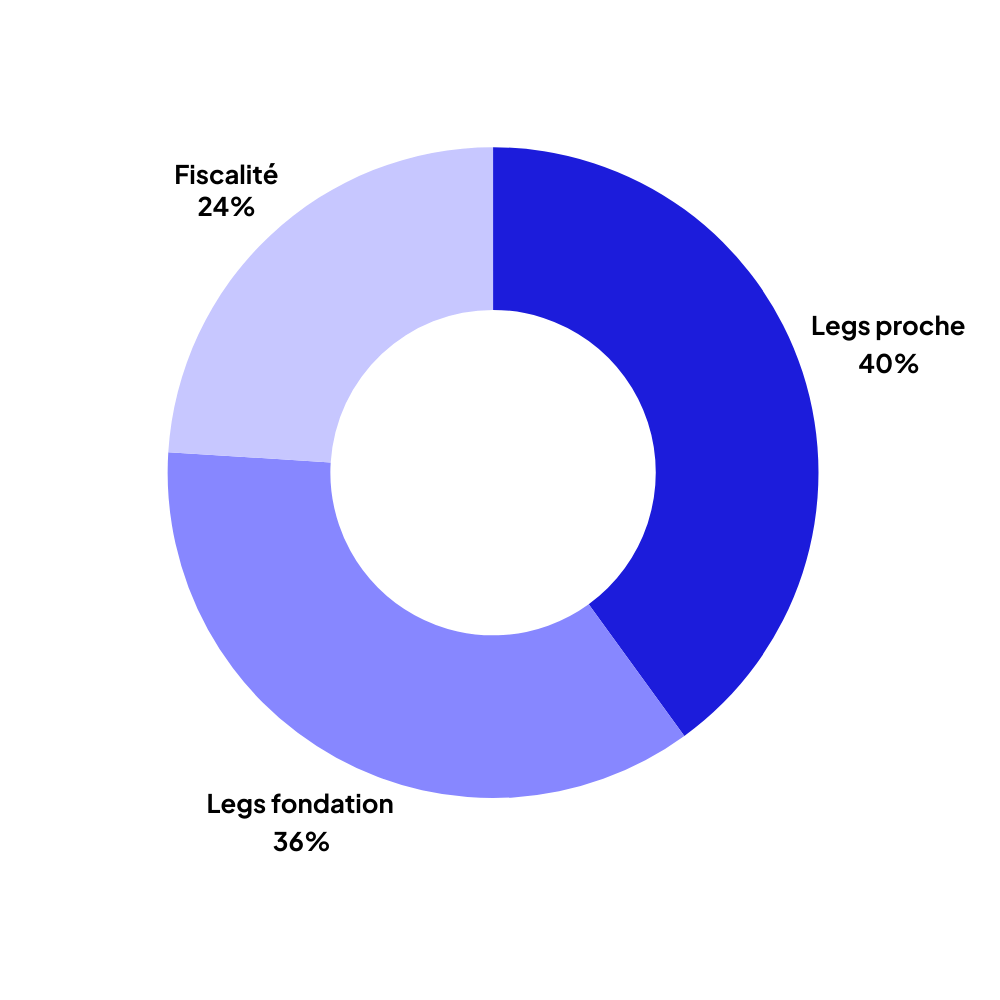

2/ Legs d’un bien à une association d’une valeur de 1.000.000 euros à charge pour cette dernière de délivrer un legs à un proche d’un montant de 400 000 euros net de frais et droits

Fiscalité : 60% de 40% = 24% soit 240 000 euros de droits de succession,

Ainsi, le proche ne recevra pas plus de patrimoine, mais les droits de succession seront largement diminués, le solde sera réservé à la fondation choisie par le disposant. Si le patrimoine se compose essentiellement d’un immeuble, la fondation devra procéder à la vente du bien afin de délivrer le legs au légataire particulier, à savoir une somme d’argent.

Vous souhaitez plus d’informations ?